经过13个负增长后,工业机器人产量增速在10月-11月转正。工业机器人作为制造业自动化的通用设备,目前国内的发展逻辑是国产替代和新场景的挖掘。本文从产业集群、人工成本、国产替代等方面研究复苏的工业机器人市场。

本文的核心观点有:

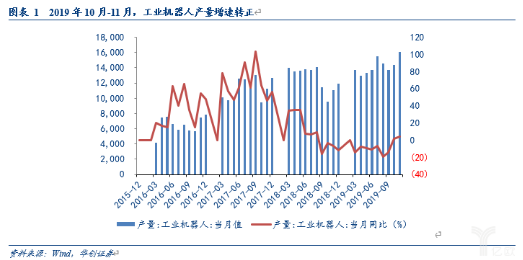

1.2019年10月工业机器人产量为14369台,同比增长1.7%,2019年11月工业机器人产量为16080台,同比增长4.3%,在经历了13个月负增长之后连续两月增速转正。

2.放眼全球的机器人巨头,真正做得很好的机器人企业无不是选择了一条正确的赛道,汽车行业是早期最优质的赛道,全球的机器人巨头大部分都是依靠汽车行业起家并且依然深深地依赖汽车行业。

3.随着打破国外企业在零部件的垄断地位,本体制造成本进一步降低,有助于我国机器人行业持续健康发展。

本文分享的内容作者为李佳、鲁佩、赵志铭,文章摘自“华创机械”,以下带来亿欧智库精选阅读。

一、工业机器人产量增速连续两月转正

根据国家统计局的数据,2019年10月工业机器人产量为14369台,同比增长1.7%,2019年11月工业机器人产量为16080台,同比增长4.3%,在经历了13个月负增长之后连续两月增速转正。截至2019年11月,工业机器人累计产量为166594台,同比下降5.3%。

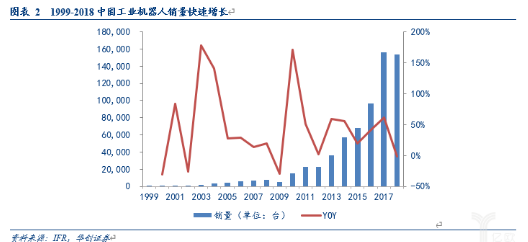

从历年数据上看,中国工业机器人经历了快速增长,特别是2010-2017年间,2018年中开始受贸易战影响行业增速开始下降,预计2019年全年小幅下降。

二、工业机器人属通用设备制造业,需求受制造业投资影响,赛道选择是产业发展关键因素

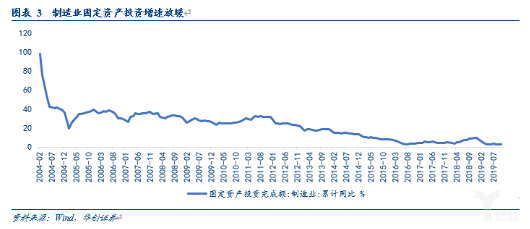

传统的制造业投资多以扩建厂房,采购新设备已达到扩大产能的目的,其主要结果是规模的扩张。但是由于上一轮投资周期中,企业新增的产能过多,到目前为止仍有部分行业未能完全消化前期新增产能。

本轮资本扩张周期,企业的投资着重点是对存量设备的自动化升级,以提升效率,工业机器人行业伴随产业升级周期而崛起。2019年1-10月,制造业投资累计同比增长2.6%,制造业投资延续平稳增长。

在海国图治系列报告中,我们通过对德国机器人产业及库卡发展历史的梳理,了解到赛道选择是机器人产业发展的一个关键因素,而人工成本是机器人产业的核心驱动力。

放眼全球的机器人巨头,真正做得很好的企业无不是选择了一条正确的赛道,我们也分析了汽车行业是早期最优质的赛道,全球的机器人巨头大部分都是依靠汽车行业起家并且依然深深地依赖汽车行业;那么对于中国当前的情况,什么行业有望成为优质赛道?在此我们希望提供一些筛选优质赛道的思路。

1、产业集群于广东、江苏、浙江的行业有望成为优质赛道

中国是世界上经济发展地理分布最不均匀的国家,经济和人口的地理分布严重失衡,每年涉及数亿人的春运大潮是中国经济和人口地理分布失衡的缩影。

近些年,用工荒问题的讨论在国内此起彼伏,事实上中国的用工荒仅仅出现在广东省以及江浙的部分地区,这些省份和地区制造业分布密集因此需要大量的用工人口,本身用工就相对缺乏因此需要使用大量的外来务工人员;近些年随着农民工回流到中西部的进程加剧,广东、江浙等地区用工荒问题将更加严重。

事实上目前,中国广东失业率2.45%,是全国失业率最低的省份,因此,产业在广东、江浙地区集群现象严重,同时因为产业链配套不方便搬迁到中西部及东南亚等低劳动力成本国家的行业有望大量采用机器人。

电子、家电等行业大量分布于广东、江苏、浙江,申万电子行业197家上市公司有45%位于广东,家电则是31%,使典型的产业集群现象比较明显的行业,如果有其他类似电子、家电这样产业集群现象明显的行业,则有望成为机器人应用的优质赛道。

2、人工成本占比较高&利润对劳动力成本最敏感的行业有望率先引入机器人

我们研究机器人产业的一个核心逻辑是人工成本的上涨,理论上说,在不考虑失业率及企业资本投资实力的情况下,在机器人总体成本(一次性投入+日常使用维护)低于人工成本的情况下,机器人将被大规模采用。

但是实际上,机器人的一次性投入计算虽然简单,但是具体维修、日常使用成本难以精确测算,而且不同应用行业的机器人成本状况也相差很大;所以虽然市场上也有不少机构试图对机器人成本和人工成本做一个测算,但结果不甚准确。

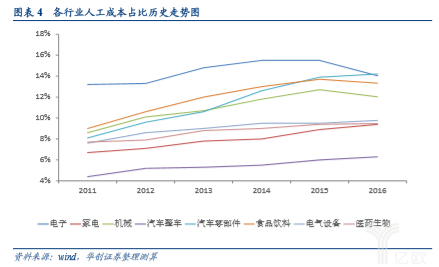

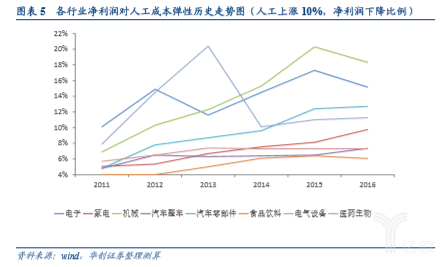

我们认为,判断优质赛道第一是劳动力成本的问题,劳动力成本占比较高且人工占比上行明显的行业有望成为优质赛道;第二是利润对劳动力成本弹性的问题,即人工成本上涨10%的情况下净利润下降的比例。

如果某个行业满足这两个标准,同时机器人又能满足其生产工艺技术方面的要求,行业市场空间又足够大,那么这个行业就有望成为机器人应用的优质赛道。

我们通过建立模型梳理,电子、机械、汽车零部件人工成本占比较高,且行业盈利对人工上涨最为敏感,行业有望率先采用机器人。

事实上,汽车整车人工成本占比最低,这与整车领域装配、焊接等领域自动化程度较高相吻合;同时,机械、通信净利润对人工极为敏感,可能跟通信、机械处于行业底部利润水平较低有关;食品饮料虽然人工占比较高,但是行业盈利较好,净利润对人工成本上涨并不敏感。

以3C为例:深究人工占比最高的细分领域

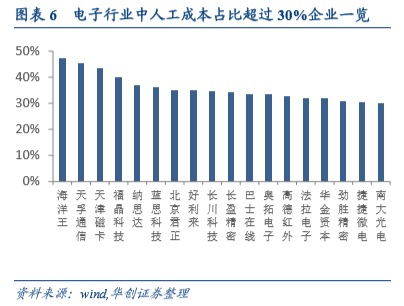

通过如上的模型分析,我们对各行业人工占比高低、行业盈利对人工敏感度有了大概认知,但是光看数据其实不同行业差别也不太大,而且占比最高的电子年均人工成本占比也只有14.39%,这主要是某个大行业内公司类型也很多,以电子为例,做电子代工、封装等劳动密集型领域的企业必然要比一些技术密集型的电子企业劳动成本占比高很多。

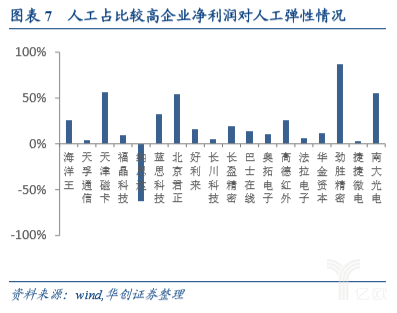

因此我们测算了所有申万电子分类的公司人工占比及利润弹性,电子行业197家企业中有18家人工成本占比超过30%,这些企业对人工成本上涨较为敏感。

事实上,30%的人工成本占比已经是非常大的一个数字,比我们前面测算的电子行业整体的14.39%还有高出很多。

以手机、平板等防护屏生产商蓝思科技为例,其人工成本占比36.4%,净利润对人工成本弹性为32.5%;以消费电子结构件生产商劲胜精密为例,其人工成本占比31.0%,净利润对人工成本弹性为87.9%。

虽然测算出的弹性跟其当前利润周期性位置相关,而存在着偶然因素;但是整体上我们可以通过人工成本占比及弹性这两个指标去逆向推倒,寻找一些最有机会引入机器人的细分领域。

例如代工、电子封装等领域劳动力较为密集,可能存在着较好的自动化改造需求,如果加以深究这些领域的技术工艺,机器人能满足其生产需求并且细分领域具备客观市场空间的话,这些领域就有望率先采用机器人。

三、国产产品不断获突破,进口替代空间仍大

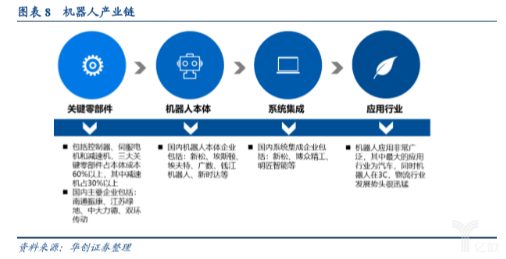

机器人产业链包括核心零部件生产、机器人本体制造、系统集成以及行业应用四大环节。

机器人关键零部件是机器人本体的上游产业,主要关键零部件包括控制器、伺服电机和减速机。三大关键零部件占机器人成本的60%以上,其中减速机占机器人本体成本的30%-50%。

目前,减速机全球超过60%的市场份额被纳博特斯克这家日本企业所垄断,由于减速机特别是RV减速机工艺非常复杂,生产难度极大,形成了非常高的行业壁垒,以至于长时间以来RV减速机量产技术国内厂商难以攻克。

由于国内机器人厂商较为分散,议价能力低,因此不得不接受高昂的核心零部件价格,对中国机器人产业的发展造成了非常不利的影响。

令人振奋的是,一些国内机器人厂商如中大力德,双环传动等在RV减速机核心技术上实现了突破,并具备了规模化生产的能力。随着国内自主生产的RV减速机进入核心零部件市场,国外企业在零部件的垄断地位将被打破,国产RV减速机必将拉低整体市场价格,使机器人制造企业的成本降低,有助于我国机器人产业的持续健康发展。

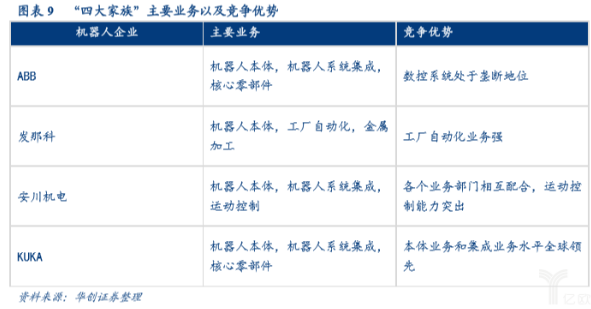

本体方面,长久以来,工业机器人市场一直由以“四大家族”为代表的国外企业控制,这四大家族分别为:ABB、发那科、安川机电和KUKA,这四家企业目前在全球市场的份额达到了60%。

2012年以ABB、库卡、安川电机、发那科四大家族为代表的国外机器人企业占据中国机器人市场90%以上的市场份额。

在90%的机器人市场份额中,ABB、发那科、安川机电、KUKA四大家族共占57.5%。之后的三大厂商OTC、松下和川崎重工共占16%。而国内机器人生产企业市场份额相对较小,2012年本土品牌机器人市场占有率仅有8%。

目前,四大家族占有国内市场份额与2012年相比变化不大,但是随着国内企业的不断发展,国产厂商在国内市场的比重逐年提升,占比30%上下,虽然与四大家族相比仍有差距,但国产厂商的进步不容小觑。

(转载)