●随着行业不断发展,市场竞争的加大,负极材料供应将出现大于需求的情形,加之,人工成本上涨及原材料价格波动等因素的影响,行业整体利润将呈现下滑趋势。

●2015年我国负极材料产量7.28万吨,同比增长42.7%;国内负极材料产值为38.8亿元,同比2014年增长35.2%。2015年负极材料均价保持下滑,幅度在5%~10%。

●未来2~3年石墨类负极材料仍会作为主流,我们预计产量将保持年20%左右的增长。天然石墨主要用在数码产品及笔记本电脑上,人造石墨多用于交通工具领域,其增长速度会高于负极材料的增长速度。而天然石墨的增长会低于负极材料的增长速度。

●负极材料的投资逻辑是建立在巨大的下游锂电池需求上,虽然价格趋势向下,但龙头企业因产能集中,出货量增加,会提升盈利水平,建议关注产能集中和掌握核心技术的龙头企业:中国宝安、杉杉股份。

新能源汽车高速发展,锂电池材料将充分受益。锂电池性能优越,用途广泛,前景最为广阔。相对于铅酸电池、镍镉电池、镍氢电池等二次电池,锂电池具有能量密度高、循环寿命长、自放电率小、无记忆效应和绿色环保等突出优势。锂电池随着技术的不断进步已经在人们的生活中得到了广泛的应用,如便携式电子产品、新能源汽车、储能等领域。尤其是新能源汽车产业,发展新能源汽车已经上升为国家战略,国家已提出了发展方向、战略目标、主要任务及政策措施,新能源汽车发展正面临千载难逢的历史机遇。随着一系列新能源汽车扶持政策即将出台,中国新能源汽车在“十三五”期间将快速发展,届时将带动锂电池材料快速增长。

锂电池构成材料

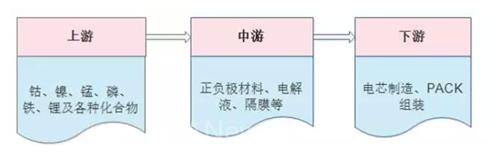

锂离子电池的主要组成部分包括正极、负极、电解液和隔膜等,统称为锂电池四大材料,上述材料在电池成本中所占的比例不同。其中,正极材料占40%左右,电解液占16%左右,隔膜占21%左右,负极材料仅占5%。因此,可以说正极材料的成本直接决定锂电池成本的高低。

负极材料的分类与发展趋势

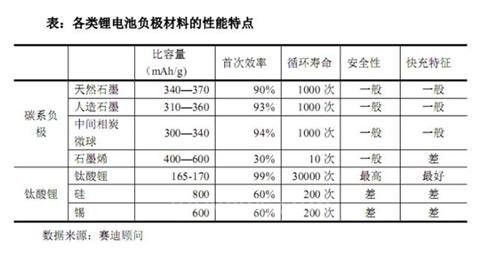

在锂电池四大材料中,负极材料的技术相对最成熟。通常将锂电池负极材料分为两大类:碳材料和非碳材料。其中碳材料又分为石墨和无定形碳,如天然石墨、人造石墨、中间相碳微球、软炭(如焦炭)和一些硬炭等;其他非碳负极材料有氮化物、硅基材料、锡基材料、钛基材料、合金材料等。

锂电池负极材料处于锂电池产业中游的最核心的环节,按电池成本分布,锂电池负极材料及其他占比锂离子电池总成本的28%左右。好的负极材料应该满足如下要求:比能量高、相对锂电极的电极电势低;充放电反应可逆性好;与电解液和粘结剂的兼容性好;比表面积小(<10m2/g);振实密度高(>2.0g/cm3);嵌锂过程中尺寸和机械稳定性好;资源丰富、价格低廉;在空气中稳定、无毒副作用。目前主要是中间相碳微球(MCMB)、天然石墨(NGR)和硬碳(HC)。

负极材料在国内已几乎全部实现产业化。目前,国内负极材料产能也较大,基本能满足国内市场的需求。高工产研锂电研究所(GGII)调研显示,2015年我国负极材料产量7.28万吨,同比增长42.7%;国内负极材料产值为38.8亿元,同比2014年增长35.2%。2015年负极材料均价保持下滑,幅度在5%~10%。虽价格整体下降,但负极材料产值增速接近产量增速,因为负极材料的结构在发生变化。受动力电池带动,2015年国内负极材料的需求增长最快的是人造石墨,而人造石墨的均价高于天然石墨。

全球负极材料总出货量中天然石墨占比55%,人造石墨占比35%,中间相炭微球占比7.4%,钛酸锂、锌、硅合计占比约1%。综合而看石墨类负极材料占总出货量的90%。全球来看,目前锂电池负极材料生产企业主要在中国和日本,中国的优势是石墨资源,日本优势是技术。负极材料产品市场呈现出明显的寡头垄断格局,负极材料市场集中度高决定了行业盈利的相对稳定,但是国内产能的集中建成,预计产品价格会小幅走低。

硅合金和钛酸锂等负极新材料有望大幅提高产品性能。随着锂电池交通工具以及储能领域的快速增长,由于石墨类负极的高性价比,未来2~3年石墨类负极材料仍会作为主流,我们预计产量将保持年20%左右的增长。天然石墨主要用在数码产品及笔记本电脑上,人造石墨多用于交通工具领域,其增长速度会高于负极材料的增长速度。而天然石墨的增长会低于负极材料的增长速度。从技术来讲,石墨负极材料的性能逐渐趋于理论值,如石墨的克容量为372mAh/g,目前部分厂家产品可以达到365mAh/g,由于生产工艺和固有缺陷,这已经基本达到极限值。

锂电池材料下游需求分析

全球锂电池产业呈现在东亚地区集聚的现象,中、日、韩三国几乎占据了全球锂电池市场所有的份额,但各国的产业重点并不相同。日本锂离子电池产业的发展偏重于动力电池,其国内动力型锂离子电池份额已经超过消费型锂离子电池,占据了优势地位。与日本相反的是,韩国锂离子电池产业与其本国三星、LG等消费类电子产品制造厂商紧密联系,其更偏重于消费型锂电池的发展,消费类电子产品类锂电池仍占据其产量的较高份额。在中国市场,锂离子电池产业一直保持稳健的增长势头,我国锂电池市场规模在全球市场的份额呈现逐年稳步上升的态势,年均增长率为2%,由2011年的21%逐步增长至2014年的27%,仅次于韩日两国,为世界第三大锂离子电池生产国。

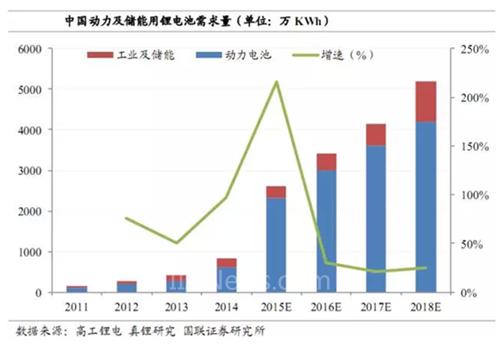

锂电池材料下游需求主要在小型电池(消费电子)、动力电池(新能源汽车)、储能等领域。根据统计,2015年全球锂离子电池总产量达到了100.75Gwh,其中小型电池占比66.28%、动力电池占比28.26%、储能电池占比5.46%,动力电池领域的占比对比2014年增长接近一倍:

1、小型电池方面:由于消费电子渗透率较高,消费电子领域对于锂离子电池的需求趋稳,基本保持10%左右的增长率。

2、动力电池方面:新能源汽车领域的高速增长将带动动力电池产业高速增长。

2015年新能源汽车出现井喷态势,2015年我国累计生产新能源汽车37.90万辆,同比增长400%。2016年,中汽协预测预测新能源车销量为70万辆,对比2015年将增长一倍,在这种增速下,由于消费电子需求趋稳,动力电池占比将继续提高,我们预计2016年动力电池占比将超过50%。

3、储能领域的发展对于锂离子电池的需求巨大

到目前为止,针对不同的领域、不同的需求,人们已提出和开发了多种储能技术来满足应用。全球储能技术主要有物理储能、化学储能(如钠硫电池、全钒液流电池、铅酸电池、锂离子电池等)、电磁储能和相变储能等几类。锂离子电池储能则是目前储能产品开发中最可行的技术路线。

由上面分析可以得知,未来对电池消费镇长拉动最大的将是动力电池方面和储能方面。根据预测,2016年动力及储能锂电池总需求约3420万KWh。动力电池需求中还包括了电动自行车、代步车等,其中锂电自行车近两年增长迅速,占整个动力电池的份额约10%。此外,储能及工业方面,锂电池也正在快速发展,通信后备电源中已经开始广泛使用磷酸铁锂电池来替代铅酸电池,整个市场正在快速起量,微电网储能也进入了比较大规模的实验阶段。综合来看,预计2016年国内动力电池总需求在3420万KWh,同比增长30%。

负极材料主要生产厂

1、深圳市贝特瑞新能源材料股份有限公司

企业简介:贝特瑞为中国宝安全资子公司,旗下拥有鸡西贝特瑞、鸡西长源矿业、山西贝特瑞、天津贝特瑞、惠州贝特瑞等子公司。主要客户涵盖三星、LG、日本松下、索尼、ATL、力神、比克、比亚迪、国轩等。负极材料产能30000吨/年。2015年上半年产量12000吨,实现销售收入6.8亿元,同比增长10.62%。

优势:贝特瑞凭借产业链的优势,以及高自动化水平的生产设备,产品质量及价格具有较强竞争力,已经供应三星SDI、LG化学、韩国SK、松下等国际大客户的第一供应商,行业龙头地位依旧坚固。在产品升级动作较快,第一代BSCN、BISO、SiO-C已实现持续批量供货;第二代硅碳BLSN产品已经入量产阶段;第三代高容量、高效率CSC-3也已经完成小试,目前已经进入中试阶段,竞争力将进一步提升。另外,其母公司中国宝安将贝特瑞装入上市公司平台,给贝特瑞未来带来了更多的融资渠道,但能否继续维持独立稳定的发展且行且看。

2、上海杉杉科技有限公司

企业简介:上海杉杉是杉杉股份的全资子公司,拥有产品系列包括中间相、天然石墨、人造石墨、复合石墨、合金及硬炭等五大系列。石墨负极材料现有产能15000吨/年,在建产能3.5万吨。主要客户有LG、SONY、ATL、力神、比克、比亚迪、光宇等。2015年上半年,实现销售量7197吨,同比增长30.90%;实现主营业务收入4.13亿元,同比上升11.52%。

优势:产能扩张迅速。依托母公司宁波杉杉股份资本优势,上海杉杉产能扩张及压低价格去占有市场份额。目前在宁波启动了年产3.5万吨锂离子动力电池负极材料成品加工项目。研发的实力凸显。在人造石墨材料领域处于行业龙头地位,目前,在硅-碳负极材料、软碳、钛酸锂等新型负极项目有一定的进展,其中硅负极材料进入中试阶段。2014年以来已经在硅、石墨烯材料领域累计发布了10项专利声明,技术研发优势也日益明显,已经进入日本和韩国的PCT阶段。

3、湖南星城石墨科技股份有限公司

企业简介:湖南星城石墨是当升科技、深圳市创新投资集团、原始创业者股东等注资兴建的现代化企业。2015年8月星城石墨正式在新三板股转系统做市。目前公司负极材料产能8000吨,到2015年10月产能将达到10000吨,主要客户有福斯特、比亚迪、苏州星恒、CATL等。2015年上半年公司收入3279.25万元,同比增长30%,净利润424.50万元,同比增长52%。

优势:星城石墨产能扩张迅速,到2015年10月产能已到10000吨/年。随着动力的电池需求的增加,星城石墨产品供应一直处于紧张状态,此前与扩大产能,但苦于资金问题,2015年新三板的上市无疑为公司发展增添了动力。此外,公司陆续开发出硅碳负极、硬碳负极、软碳负极材料的新型负极材料,其中微晶石墨负极、高性能低成本导电剂,已经处于小批量产阶段。凭借资本及技术优势,星城石墨竞争力有望进入前三。

4、江西紫宸科技有限公司

公司简介:紫宸科技成立于2012年12月,是由上海璞泰来新材料技术有限公司、芜湖佳辉投资管理有限公司、上海符禺山投资管理有限公司、上海阔甬投资管理有限公司等共同出资,其中上海璞泰来新材料技术有限公司占主要51%股份。目前公司负极材料产能10000吨,其中容量型锂离子电池负极材料7240吨/年、综合型锂离子电池负极材料2620吨/年;倍率型锂离子电池负极材料140吨/年,未来规划总产能40000吨/年,主要客户是ATL。2015年上半年实现销售收入约1亿元。

优势:紫宸科技凭借技术研发和产品创新上的优势及与原ATL背景关系,能够取得ATL的大量订单,目前ATL也大力布局动力电池领域,已拥有北汽、一汽、宇通、宝马等国内大客户,新能汽车销量的增长拉动了动力电池材料需求量,作为ATL大客户,紫宸科技业务也随之增长迅速。此外,公司主要股东为具有锂电池技术研发经验公司的投资人上海璞泰来新材料技术有限公司,在加上背后资本方的支持,在短期内仍具有一定优势。不过公司也存在客户单一的风险,急需扩展自己的下游客户。

5、深圳市斯诺实业发展有限公司

公司简介:公司成立于2002年,注册资本3100万元,旗下有深圳市斯诺实业发展有限公司石墨材料分公司,深圳市斯诺实业发展有限公司宝安分公司等两家公司,目前主要从事锂离子电池负极材料(MAG)、改性石墨材料等的研发和生产,产能达到8000吨,主要客户有福斯特、迪凯特等。2015年销售收入约8000万元。

优势:公司专注于开发人造石墨材料,拥有十几人的研发团队,与中南大学、湖南大学、武汉科技大学等多家高校科研单位有紧密的协作。但产品主要集中人造石墨系列,有部分钛酸锂负极材料,公司也开始着手研究硅碳复合材料。但公司缺乏客户,产能利用低。未来随着对电池容量的要求,新型负极材料的研发生产已成趋势,传统材料的将会迎来更新替代的风险,对公司来说,如何通过提升自身的竞争力,调整产品结构,加大对新产品的开发迫在眉睫。

6、湖州创亚动力电池材料有限公司

公司简介:公司成立于2009年,注册资本1500万元,主营锂电池负极材料和电解液材料。负极材料包括改性人造石墨、改性天然石墨、复合类石墨、中间相碳微球等四大种类产品。目前公司的负极材料产能5000吨左右,在建产能5000吨/年,未来总产能达10000吨/年,主要客户有光宇、比克等。2015年上半年负极材料营业收入4431万元,利润138.38万元。

优势:创亚动力也和星城石墨有点像,拥有一个上市的母公司,依靠母公司中科英华的平台优势,再加上公司已经连续两年盈利,业绩表现也不错,未来登陆新三板还是有可能。在技术研发上,公司与苏州大学、清华大学,苏州大学,中南大学等有着紧密的合作,有较强的技术储备实力。

7、江西正拓新能源科技股份有限公司

公司简介:公司成立于2008年,注册资本5000万元,产品以石墨为主,目前各类石墨材料年产能达3000吨左右,产品涵盖3C电池、动力电池、储能电池等,拥有先进的自动化生产设备,30余名专业人员研发团队,国家专利24项。目前,正拓新能源负极材料年产能7000吨左右,主要客户有深圳华粤宝、中山天贸、宁波维科、深圳比克等。2015年公司负极材料出货量约1500吨左右,实现销售收入约3706万元。

优势:公司凭借着与北京工业大学、湖南大学、南昌大学等的技术合作关系,截至2015年6月,正拓已申请31项国家专利,其中4项发明和18项实用新型专利已获得授权。目前,公司专利主要集中在传统石墨材料上,研发能力仍待提高,公司客户主要集中在国内二线数码电池企业,由于数码电池增速放缓,导致整体销售收入下滑,2015年,江西正拓获得全国中小企业股份转让系统挂牌函,正式登陆资本市场公司,公司应借助资本加快产品的转型。

8、大连宏光锂业股份有限公司

公司简介:公司成立于2013年11月,是由大连丽昌新材料有限公司与辽宁弘光科技(集团)有限公司重组合并而成,主要产品包括天然石墨类、人造石墨类、复合石墨类、中间相类、动力材料类等,拥有大连和丹东两个生产基地,年产能3500吨(大连1500吨,丹东2000吨),主要客户比亚迪和比克等。2015年上半年销售收入达3500万元。

优势:公司专注于动力类石墨负极材料的生产,在技术积累上已有一定的优势,随着比亚迪电动汽车项目和比克电池项目在在花园口经济区落户,与公司锂离子电池高性能负极材料项目共同形成新技术产品创新链。虽然目前业绩较为平稳,随着动力电池的市场进一步增长,拥有比克和比亚迪两位下游邻居,将会是一个较大的机遇。

9、湖南摩根海容新材料有限责任公司

公司简介:湖南摩根海容新材料有限责任公司成立于2004年,注册资本1600万元,2011年由英国碳素陶瓷材料生产商摩根坩埚公共有限公司控股,公司目前供应SKG、MGM、P-RC、CAP、EG、CMS等系列负极材料产品,目前负极材料产能3000吨左右,主要客户万向等。2015年上半年负极材料营业收入约3000万元。

优势:面对目前负极材料领域日益激烈的竞争,公司业绩出现了急剧下滑,排名也大幅下滑。未来借助摩根坩埚研发平台和先进技术,逐步完善内部研发中心、研发团队和自有专利核心技术,将注意力由海外市场转移到国内市场,在未来新型负极材料还有望挽回失去的地位。作为技术优势突出的企业,具有后来居上的能力,随着下游客户扩展,未来的市场的份额有望进一步扩大。

10、天津锦美碳材科技发展有限公司

公司简介:公司成立于2007年,注册资本1110.00万元,产品主要是人造石墨负极材料。目前锦美碳材负极材料产能5000吨,主要客户有LG化学、凯丰电子、BAK、神鹿能源、捷威动力等。2015年上半年公司负极材料出货量约700吨左右,实现营业收入约3500万元。

优势:锦美碳材拥有较强负极材料技术研发团队,依托原有的技术优势,成为吴羽化学以及美国某公司的人造石墨材料代工厂商,并开始用于LG化学及美国一些厂商的动力锂离子电池新品开发,从公司客户结构看,公司具备进入一线电池企业的实力。此外,锦美碳材通过原材料循环利用及特碳产品的延伸,极大降低了生产成本。但公司产能利用率比较低,未来应快速扩大渠道,把握住18650电池快速发展的大势。

负极材料行业风险分析

随着行业不断发展,市场竞争的加大,供应将出现大于需求的情形,加之,人工成本上涨及原材料价格波动等因素的影响,行业整体利润将呈现下滑趋势。市场竞争加剧将对行业内企业的经营业绩造成一定的不利影响。市场环境必将倒逼更多的企业从“价格驱动”转向“技术驱动”,如果行业内技术升级滞后,将进一步压缩行业盈利空间,甚至面临技术发展滞后所引发的行业衰败风险。

负极材料投资策略

全球前四大企业市场份额合计占比为78%,负极材料表现出高度集中化。石墨类负极材料的价格近几年呈现持续下降的趋势,而且预计未来几年这一趋势仍将维持。国内行业龙头企业通过对负极材料的生产规模的扩大,能够强化公司产品原材料采购方面的议价能力,提高生产设备的使用效率等,增强市场竞争力,由于传统材料性能已经达到极限,重点选取受益于新能源汽车补贴以及具备材料升级先发优势的企业。

负极材料的投资逻辑是建立在巨大的下游锂电池需求上,虽然价格趋势向下,但龙头企业因产能集中,出货量增加,会提升盈利水平,建议关注产能集中和掌握核心技术的龙头企业:中国宝安、杉杉股份。

(转载)